In diesem Beitrag schauen wir uns einmal an, wie wir die Entwicklung unseres ETF Muster Portfolio simulieren können. Das Tolle am Internet und insbesondere an Open Source Software ist, dass sich auf der ganzen Welt begeisterte Entwickler finden, die gemeinsam Tools entwickeln – zum Teil sogar komplett kostenfrei!

Neben den beiden Mac-Apps Portfolio Performance und Money Money gibt es einen ganzen Haufen guter ETF-Tools im Internet, die zu wenig Beachtung finden. Ihr solltet aber auf jeden Fall bedenken, bei welchem Anbieter ihr welche Daten eingebt („If you are not paying for the product, you are the product.„). Für Apps mit sensiblen Daten wie Money Money würde ich daher nie eine Online-Alternative in Betracht ziehen.

Warum einfache Zinseszins-Rechner nicht ausreichen

Im World Wide Web findet man zuhauf simple „Fonds-Rechner“, die einem bei gegebenem Startkapital X und angenommener Rendite/Verzinsung Y den Endwert des Portfolios zu einem gewissen Zeitpunkt ausrechnen. Soweit so aufschlussreich.

Die Problematik hierbei ist, dass eine viel zu starke Vereinfachung vorgenommen wird. Ja, der Aktienmarkt liefert im Durchschnitt mit den Daten aus der Vergangenheit ca. 5 % Rendite pro Jahr nach Steuern (Quelle). Allerdings unterschlägt man hierbei die Volatilität des weltweiten Aktienmarktes von ca. 15%. D.h. auf einen einzelne Jahre gesehen, sind es eben vielleicht +7%, +2%, -10%, +15%, usw.

Dass dies für die Simulation des ETF Portfolios ganz und gar nicht irrelevant ist, zeigt das sog. Sequence-of-Return-Risk, zu deutsch Rendite-Reihenfolge-Risiko.

Ich würde also immer – außer wenn es wirklich um ganz simple Prognosen geht – eine Simulation des ETF Portfolio durchführen. Bei dieser Simulation werden z.B. auf Basis von historischen Aktienmarktrenditen zigtausend mögliche Wertentwicklungen des Portfolios durchgespielt und das Ergebnis anhand von Quartilen eingeteilt. Somit kann man dann mit einer gewissen Wahrscheinlichkeit sagen, wie sich das Portfolio entwickelt hat.

Im zweiten Schritt kann man dann auch noch so weit gehen und zusätzlich zur Ansparphase die Entsparphase des Portfolios mit aufnehmen und dann hat man einen perfekten Rentenplan.

Ich möchte aber gleich vorwarnen, je länger der Zeitraum ist, den Du simulierst, desto höher wird auch die Spreitzung des Ergebnisses sein, d.h. von-bis Werte.

Schauen wir uns nun einige Tools an, mit denen wir die An- und Entsparphase unseres ETF-Muster-Portfolio simulieren können. Wichtig ist auch, dass man die Tools natürlich nicht 1:1 vergleichen kann. Jedes Tool verwendet eine unterschiedliche Datenbasis und allein die Tatsache, dass es sich um eine Simulation handelt, liefert bei jeder Ausführung ein leicht anderes Ergebnis.

Simulationsparameter

Um die einzelnen ETF-Tools zumindest einigermaßen vergleichen zu können, verwenden wir folgende Eingabeparameter:

- Asset Allocation gemäß dem ETF Muster Portfolio

- 80-20 RK1-RK3-Aufteilung, d.h. 20% in risikoarmen Cash oder Bonds

- 10 Jahre Ansparphase mit jährlichem Sparbetrag von 12.000 €

- 30 Jahre Rentenphase mit jährlicher Entnahme von 10.000 € (inflationsadjustiert)

- aktueller Portfolio-Wert: 100.000 €

- keine Berücksichtigung von Steuern, da wir von thesaurierenden ETFs ausgehen und die Vorabpauschale vernachlässigt wird

- jährliches Rebalancing

- Inflation: 2%

Portfolio Visualizer

Der Portfolio Visualizer ist ein ganzer Kasten voller Werkzeuge, mit denen Du Dein Portfolio genauer unter die Lupe nehmen kannst. Besonders häufig nutze ich das Tool, um schnell Monte Carlo Simulationen durchzuführen ohne eigenen Code schreiben zu müssen.

Es lassen sich dabei extrem viele Parameter konfigurieren. Unter anderem lassen sich sowohl Portfolio Aufbau als auch Entnahmen in einer Monte Carlo Simulation berechnen (die Entnahmephase nennt sich in Portfolio Visualizer dann „Financial Goals“). Außerdem ermöglicht das Tool eine Simulation für maximal 75 Jahre – ich denke, das sollte in den meisten Fällen ausreichen 🙂

Bei dem immensen Funktionsumfang des Tools gibt es allerdings auch ein paar kleinere Nachteile:

- Ein Manko ist, dass als Währung nur Dollar zur Verfügung steht (kann man natürlich ignorieren und sich stattdessen das €-Zeichen vorstellen)

- Ein weiterer Nachteil ist die Tatsache, dass das Tool auf den konkreten ETF-Produkten und nicht auf den Index-Daten basiert, so dass diese somit nicht ganz so weit in die Vergangenheit reichen wie es eigentlich möglich wäre; in meinem Beispiel schränkt der Emerging Markets ETF die Daten auf 1995 bis heute ein!

- die verwendeten Daten zur Inflation stammen aus den USA

- das Tool ist nur in englischer Sprache verfügbar

- alle Zahlen sind ohne Berücksichtigung der deutschen Steuer

So lässt sich unser 70-30 Beispieldepot mit einer 80-20 RK1-RK3-Aufteilung wie folgt im Portfolio Visualizer als Parameter konfigurieren (Stand Dezember 2021):

| Asset Class | Allocation |

|---|---|

| US Stock Market | 36.68% |

| Global ex-US Stock Market | 19.32% |

| Emerging Markets | 24.00% |

| Cash | 20.00% |

Allerdings ist insbesondere der Punkt, dass die Datenbasis durch den MSCI Emerging Markets so weit eingeschränkt wird, nicht ideal. Vereinfachen wir das Eingabe-Portfolio daher wie folgt:

| Asset Class | Allocation |

|---|---|

| US Stock Market | 80 % |

| Cash | 20 % |

Dann greift der Portfolio Visualizer zumindest auf Daten von Januar 1972 bis heute zurück – schonmal mehr als 20 Jahre zusätzlich und vor allem inklusive der Ölkrise! Allerdings fehlen immer noch entscheidende Ereignisse wie die Weltwirtschaftskrise 1929.

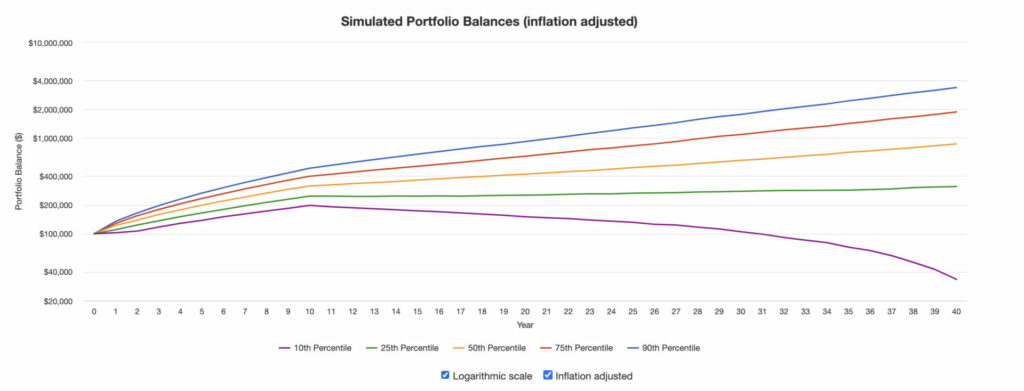

Als Ergebnis erhält man folgendes Chart mit den unterschiedlichen Perzentilen:

Von den 10.000 simulierten Portfolios haben 9.171 alle Entnahmen überlebt. Die Erfolgswahrscheinlichkeit, dass dieses Portfolio 30 Jahre hält, liegt somit bei 91,71 %. Eine Pleite-Wahrscheinlichkeit von fast 10% wäre mir dann doch etwas zu hoch für meine Rente!

Ein interessantes Feature des Portfolio Visualizers ist, dass man unterschiedliche Portfolios für die Ansparphase und die Rentenphase definieren kann. Dies habe ich aber aus Vergleichbarkeitsgründen jetzt für unsere ETF Portfolio Simulation nicht genutzt.

Flexible Retirement Planner

Der Flexible Retirement Planner ist eine – zugegeben auf den ersten Blick etwas altbackene – Java-Applikation, die aber ähnlich wie der Portfolio Visualizer auf den zweiten Blick sehr umfangreich und auch für Profis geeignet ist.

Wenn man weiß, was man tut, können wir auch dieses Tool sehr elegant dafür nutzen, um unser ETF Portfolio zu simulieren.

Um die oben genannten Parameter im Flexible Retirement Planner Tool abzubilden, müssen wir folgende Eingaben vornehmen:

Die Einträge erfolgen in den Feldern für „Tax Deferred“ um der Tatsache Rechnung zu tragen, dass in Deutschland aktuell zumindest noch für thesaurierende ETFs die Besteuerung erst im Fall des Verkaufs erfolgt. Die Vorabpauschale ignorieren wir hier der Einfachheit halber. Über die Schaltfläche „Additional Inputs“ ist es aber möglich, noch beliebige Variationen einzufügen oder zusätzliche Cashflows zu berücksichtigen.

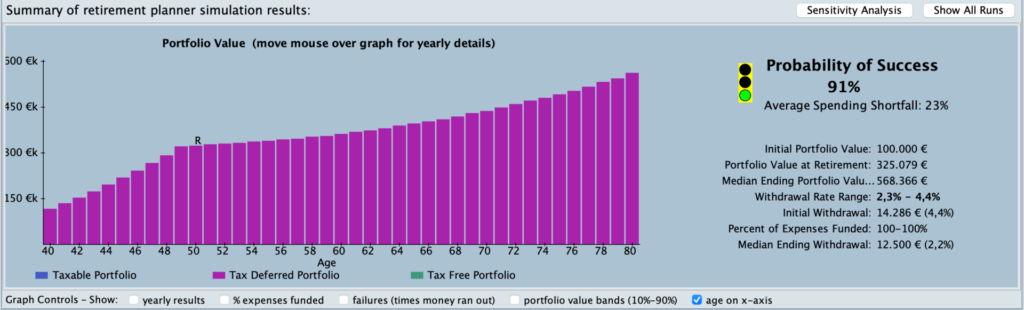

Das Ergebnis nach 10.000 Durchläufen sieht – verglichen mit dem Portfolio Visualizer – doch ziemlich ähnlich aus, oder? Und das obwohl wir im Fall vom Portfolio Visualizer historische Renditen und Inflation verwendet haben, während beim Flexible Retirement Planner ein Modell der Normalverteilung verwendet wird.

Ein interessantes Feature des Flexible Retirement Planner Tools ist, dass wir die Entnahmerate flexibel in gewissen Grenzen dynamisch anpassen können. Dies bedeutet, dass in schwachen Marktphasen die jährlichen Entnahmen bis auf einen gewissen Prozentsatz unter dem angegebenen Wert angepasst werden können. In darauffolgenden, besseren Börsenjahren kann dann dementsprechend mehr konsumiert werden.

Dazu setze ich die „Spending Policy“ auf „Flexible“ und lege in den Einstellungen den Wert für die untere Grenze an minimalen Ausgaben in Relation zu meinen angegebenen Spendings an, z.B. 60%.

Im Ergebnis führt dies dazu, dass die Erfolgswahrscheinlichkeit um ganze 6 Basispunkte auf akzeptable 97% steigt!

Aber auch dieses Tool hat ein paar Nachteile, unter anderem:

- wie oben erwähnt erfolgt die Simulation der Renditen und der Inflation ausschließlich auf Basis der Gaußschen Normalverteilung, d.h. insbesondere werden keine historischen Renditen simuliert (anders als beim Portfolio Visualizer)

- das Tool ist nur in Englisch verfügbar

- es wird Java benötigt

- kein Open Source, aber Teile des Codes sind einsehbar

- die deutsche Steuer muss mit einem Durchschnittswert approximiert werden

Insbesondere die Verwendung der Normalverteilung für die Simulation des ETF Portfolio kann man kontrovers diskutieren: Auf der einen Seite kann argumentiert werden, dass Aktienkurse nicht normal verteilt sind, sondern insbesondere ausgeprägte Fat-Tails aufweisen, d.h. Extremereignisse wie Corona oder die Finanzkrise führen zu deutlichen Ausschlägen am Rand der Normalverteilung, die es laut derem Modell eigentlich nicht geben dürfte.

Auf der anderen Seite kann man aber auch wie der Autor des Java-Tools den Standpunkt vertreten, dass je länger der Simulationszeitraum ist, desto wichtiger es ist, sinnvolle Vereinfachungen zu treffen:

Modeling only the overall portfolio rather than its components obviously simplifies the simulation and results in quicker execution, but some may argue that it oversimplifies the problem and renders the results unrealistic. The author differs with this view, believing instead that the simplification allows the underlying portfolio growth model to be simple, easily understood, and under the control of the user. The author also believes that using 10 to 20 years of imperfect cross-correlation data as an input to a 40 to 50 year forward projection introduces more noise to the result than information.

https://www.flexibleretirementplanner.com/wp/documentation/source-code/

Insgesamt sieht man mit dem Flexible Retirement Planner Tool und vor allem auch der enthaltenen Sensitivitätsanalyse sehr anschaulich, welche enormen Auswirkungen und Unsicherheiten bereits kleine Änderungen z.B. der Durchschnittsrendite, des Sparbetrages oder der Inflation haben. Dementsprechend sollte man diese Zahlen auch interpretieren:

Like any planning tool, Monte Carlo based retirement simulations are only as good as the inputs supplied, and unfortunately, it’s impossible for the inputs to be very reliable.

https://www.flexibleretirementplanner.com/wp/documentation/faq-2/

Wie simuliert ihr Euer ETF Portfolio? Kennt ihr noch weitere Tools aus dem Netz? Immer her damit, dann sehe ich mir diese gerne an!

Disclaimer: Meine kostenlosen und freien Recherchen stellen meine persönliche Meinung dar und sind in keinster Weise eine Anlageempfehlung. Sie werden mit größtmöglicher Sorgfalt erstellt, aber sie können trotzdem ganz oder teilweise falsch sein. Daher übernehme ich keinerlei Haftung für Anlageentscheidungen, die auf Basis der hier vermittelten Informationen getroffen werden. Des Weiteren erhebt diese Website keinen Anspruch auf Vollständigkeit, Richtigkeit und Aktualität.

Ja, mir sind die Tools leider auch nicht flexibel genug, insbesondere auch für Deutschland. Dinge die man in den Tools ganz schlecht simulieren kann:

– Steigende/Fallende Sparraten durch Gehaltsänderungen und Wechsel auf Teilzeit, aber z.B. auch durch plötzliche Mehrbelastung (z.B. Immobilienfinanzierung)

– Berechnung der gesetzlichen Rentenzahlung, speziell auch die Auswirkungen z.B. von (Partial) Early Retirement auf die Rentenhöhe

– Zusätzliche Ausschüttungen von privaten Renten (Riester, Rürup, etc.)

– Teilumschichtung auf Tagesgeld etc. zur Risikominimierung

– Einmaleinnahmen vor und nach dem Ruhestand

– Einmalkosten in der Ansparphase (Depotreduktion, z.B. für Immobilienkauf)

– Wegfall von Kostenpunkten ab Ruhestand (BU-Versicherung, Einzahlung in private Renten)

– Deutsche Besteuerung und damit verbunden z.B. auch eine Betrachtung von Steuerrisiken, z.B. Kopplung Kapitalertragssteuer and Einkommenssteuersatz.

Anders gesagt: Die Simulationen sind nett um sich klarzumachen, dass es Risiken gibt und das man nicht von durchschnittlichen und historischen Renditen auf tatsächliche Verläufe schließen darf. Aber das weiß man ja schon, wenn man überhaupt nach solchen Tools sucht. Mit der eigentlich wichtigen Frage „wie viel brauche ich, und wann kann ich damit in „Rente“ gehen?“ haben sie aber nur sehr wenig zu tun.

Sehr interessanter Artikel. Die Tools sind ja schon recht mächtig, scheinen mir aber trotzdem stellenweise unflexibel. Beispielsweise würde ich gerne eine Erbschaft in der Zukunft berücksichtigen, deren genaue Höhe und Zeitpunkt ebenfalls stochastisch simuliert werden. Gibt es vielleicht einfach Code (z.B. Python), der dazu eine Art Framework zur Verfügung stellt?